Thuế môn bài (lệ phí môn bài) là loại thuế trực thu đánh trên số vốn (vốn điều lệ hoặc vốn đầu tư) đã đăng ký của doanh nghiệp (đối với tổ chức) hoặc doanh thu của năm liền kề trước đó (của hộ kinh doanh cá thể). Thuế môn bài là loại thuế được thu hàng năm.

Trong nội dung bài viết này, Kế toán HTTP chỉ đề cập đến các vấn đề liên quan đến thuế môn bài của doanh nghiệp, với các loại hình: doanh nghiệp tư nhân, công ty hợp doanh, công ty TNHH 1 thành viên, công ty TNHH 2 TV trở lên và công ty cổ phần.

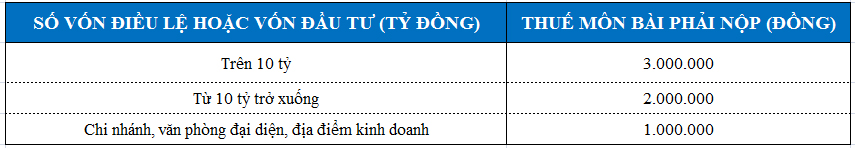

Vốn đăng ký là cơ sở để xác định bậc thuế môn bài, mức đóng thuế môn bài năm 2021

Hiện tại, theo 2 văn bản pháp luật mới nhất về thuế môn bài là Nghị định 139/2016/NĐ-CP và Thông tư 302/2016/TT-BTC thì bậc thuế môn bài đã được bãi bỏ (không còn sử dụng bậc thuế môn bài). Thay vào đó, để xác định mức thuế môn bài chỉ căn cứ vào số vốn điều lệ hoặc vốn đầu tư định khi đăng ký kinh doanh.

Đối với doanh nghiệp đã thành lập từ năm 2019 trở trước hoặc được thành lập từ ngày 01/01/2020 đến ngày 30/06/2020

- Đối với doanh nghiệp có vốn điều lệ hoặc vốn đầu tư trên 10 tỷ đồng thì mức lệ phí môn bài sẽ là: 3.000.000 đồng/năm

- Đối với doanh nghiệp có vốn điều lệ hoặc vốn đầu tư từ 10 tỷ đồng trở xuống thì mức lệ phí môn bài sẽ là: 2.000.000 đồng/năm

- Đối với địa điểm kinh doanh, văn phòng đại diện, chi nhánh trực thuộc doanh nghiệp thì mức lệ phí môn bài sẽ là: 1.000.000 đồng/năm

Căn cứ vào khoản 3, điều 4, thông tư Thông tư số 302/2016/TT-BTC ban hành ngày 15 tháng 11, năm 2016

- Đối với doanh nghiệp có vốn điều lệ hoặc vốn đầu tư trên 10 tỷ đồng thì mức lệ phí môn bài sẽ là: 1.500.000 đồng đối với năm 2020

- Đối với doanh nghiệp có vốn điều lệ hoặc vốn đầu tư từ 10 tỷ đồng trở xuống thì mức lệ phí môn bài sẽ là: 1.000.000 đồng đối với năm 2020

- Đối với địa điểm kinh doanh, văn phòng đại diện, chi nhánh trực thuộc doanh nghiệp thì mức lệ phí môn bài sẽ là: 500.000 đồng đối với năm 2020

Căn cứ vào điểm a, khoản 1, điều 5 Thông tư số 302/2016/TT-BTC ban hành ngày 15 tháng 11 năm 2016, thì:

- Khi được cấp giấy phép kinh doanh, doanh nghiệp phải nộp tờ khai thuế môn bài (lệ phí môn bài) chậm nhất là ngày cuối cùng của tháng ghi trên GPKD.

- Nếu ngày hoạt động khác với ngày cấp GPKD, thì hạn nộp tờ khai lệ phí môn bài là ngày thứ 30 kể từ ngày được cấp GPKD (ngày cấp được ghi rõ trên GPKD khi bạn nhận được giấy phép từ Sở Kế Hoạch Đầu Tư).

Thời hạn nộp thuế môn bài năm 2021

- Nếu doanh nghiệp bạn thành lập từ năm 2020 trở về trước, hạn nộp tiền thuế môn bài năm 2021 là ngày 30/01/2021.

Lưu ý: Miễn lệ phí môn bài trong năm đầu thành lập hoặc ra hoạt động sản xuất, kinh doanh (từ ngày 01 tháng 01 đến ngày 31 tháng 12) áp dụng miễn lệ phí thuế môn bài cho các công ty thành lập từ 25/02/2020 từ thời điểm nghị định này có hiệu lực. … Tổ chức thành lập mới (được cấp mã số thuế mới, mã số doanh nghiệp mới).

Mức phạt chậm nộp thuế môn bài

- Số tiền phạt chậm nộp thuế môn bài = mức lệ phí môn bài phải nộp x 0.03% x số ngày chậm nộp

Mức phạt chậm nộp tờ khai thuế môn bài 2021

Căn cứ Điều 13 Nghị định 125/2020/NĐ-CP, tùy thuộc vào thời gian chậm nộp mà mức xử phạt sẽ khác nhau, cụ thể:

|

Hình thức |

Mức phạt |

Hành vi vi phạm |

|

Cảnh cáo |

– |

Nộp hồ sơ khai thuế quá thời hạn từ 01 – 05 ngày và có tình tiết giảm nhẹ. |

|

Phạt tiền |

Từ 02 – 05 triệu đồng | Nộp hồ sơ khai thuế quá thời hạn từ 01 – 30 ngày, trừ trường hợp cảnh cáo ở trên. |

| Từ 05 – 08 triệu đồng | Nộp hồ sơ khai thuế quá thời hạn từ 31 – 60 ngày. | |

| Từ 08 – 15 triệu đồng | – Nộp hồ sơ khai thuế quá thời hạn từ 61 – 90 ngày.

– Nộp hồ sơ khai thuế quá thời hạn từ 91 ngày trở lên nhưng không phát sinh số thuế phải nộp. – Không nộp hồ sơ khai thuế nhưng không phát sinh số thuế phải nộp. – Không nộp các phụ lục theo quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết kèm theo hồ sơ quyết toán thuế thu nhập doanh nghiệp. |

|

| Từ 15 – 25 triệu đồng | Nộp hồ sơ khai thuế quá thời hạn trên 90 ngày kể từ ngày hết hạn nộp hồ sơ khai thuế, có phát sinh số thuế phải nộp và người nộp thuế đã nộp đủ số tiền thuế, tiền chậm nộp vào ngân sách nhà nước trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế hoặc trước thời điểm cơ quan thuế lập biên bản về hành vi chậm nộp hồ sơ khai thuế.

Lưu ý: Trường hợp số tiền phạt nếu áp dụng theo khoản này lớn hơn số tiền thuế phát sinh trên hồ sơ khai thuế thì số tiền phạt tối đa đối với trường hợp này bằng số tiền thuế phát sinh phải nộp trên hồ sơ khai thuế nhưng không thấp 11.5 triệu đồng. |

|

| Biện pháp khắc phục hậu quả:

– Buộc nộp đủ số tiền chậm nộp vào ngân sách nhà nước trong trường hợp người nộp thuế chậm nộp hồ sơ khai thuế dẫn đến chậm nộp tiền thuế. – Buộc nộp hồ sơ khai thuế, phụ lục kèm theo hồ sơ khai thuế đối với 02 hành vi sau: + Không nộp hồ sơ khai thuế nhưng không phát sinh số thuế phải nộp; + Không nộp các phụ lục theo quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết kèm theo hồ sơ quyết toán thuế thu nhập doanh nghiệp. |

||

* Tiền chậm nộp

Căn cứ Điều 42 Nghị định 126/2020/NĐ-CP, tiền phạt chậm nộp 01 ngày được tính như sau:

Tiền chậm nộp tiền phạt 01 ngày = 0,05% x Tiền phạt chậm nộp

Lưu ý:

– Số ngày chậm nộp tiền phạt bao gồm cả ngày lễ, ngày nghỉ theo chế độ quy định và được tính từ ngày kế tiếp ngày hết thời hạn nộp tiền phạt đến ngày liền kề trước ngày tổ chức, cá nhân nộp tiền phạt vào ngân sách nhà nước.

– Không tính tiền chậm nộp tiền phạt trong các trường hợp sau:

+ Trong thời gian được hoãn thi hành quyết định phạt tiền.

+ Trong thời gian xem xét, quyết định miễn tiền phạt.

+ Số tiền phạt chưa đến hạn nộp trong trường hợp được nộp tiền phạt nhiều lần.

– Nếu tổ chức, cá nhân không tự giác nộp tiền phạt, tiền chậm nộp tiền phạt vào ngân sách nhà nước thì cơ quan thuế quản lý trực tiếp tổ chức, cá nhân đó có trách nhiệm thông báo, đôn đốc tổ chức, cá nhân nộp tiền phạt, tiền chậm nộp tiền phạt theo quy định.

Kết luận: Mức thuế môn bài 2021 vẫn giữ nguyên nhưng có một số điểm khác về mức phạt chậm nộp, hạn nộp hồ sơ khai lệ phí do được quy định mới tại Nghị định 125 và Nghị định 126 năm 2020.

Nộp thuế môn bài ở đâu

- Nộp tiền mặt: đến trực tiếp Viettinbank để nộp tiền mặt vào kho bạc nhà nước.

- Nộp online: công ty bạn phải đăng ký nộp thuế điện tử và phải có chữ ký số để thực hiện

Mã tiểu mục dùng để nộp tiền thuế môn bài

- Đối với mức lệ phí môn bài 3tr/năm: mã tiểu mục nộp thuế 2862

- Đối với mức lệ phí môn bài 2tr/năm: mã tiểu mục nộp thuế 2863

- Đối với mức lệ phí môn bài 1tr/năm: mã tiểu mục nộp thuế 2864

- Tiền phạt hành vi chậm nộp tiền thuế môn bài: mã tiểu mục 4943

- Tiền phạt hành vi chậm nộp tờ khai thuế môn bài: mã tiểu mục 4254

Dịch vụ kế toán HTTP Quảng Ngãi chúc các bạn hoàn thành tốt công việc.